terça-feira, 26 de setembro de 2017

quarta-feira, 6 de setembro de 2017

segunda-feira, 21 de agosto de 2017

terça-feira, 20 de junho de 2017

segunda-feira, 19 de junho de 2017

Oportunidade

A Deloitte oferece serviços nas áreas de Auditoria, Consultoria, Risk Advisory, Consultoria Tributária, Financial Advisory e Outsourcing para clientes dos mais diversos setores. Com uma rede global de firmas-membro em mais de 150 países, a Deloitte reúne habilidades excepcionais e um profundo conhecimento local para ajudar seus clientes a alcançar o melhor desempenho, qualquer que seja o seu segmento ou região de atuação.

No Brasil, onde atua desde 1911, a Deloitte é uma das líderes de mercado e seus mais de 5.500 profissionais são reconhecidos pela integridade, competência e habilidade em transformar seus conhecimentos em soluções para seus clientes.

Suas operações cobrem todo o território nacional, com escritórios em São Paulo, Belo Horizonte, Brasília, Campinas, Curitiba, Fortaleza, Joinville, Porto Alegre, Ribeirão Preto, Rio de Janeiro, Recife e Salvador.

Se você busca capacitação para atuar no mundo dos negócios em um ambiente que incentiva seu desenvolvimento profissional e no qual seu desempenho será reconhecido, a Deloitte oferece uma ótima oportunidade para a sua carreira.

No Brasil, onde atua desde 1911, a Deloitte é uma das líderes de mercado e seus mais de 5.500 profissionais são reconhecidos pela integridade, competência e habilidade em transformar seus conhecimentos em soluções para seus clientes.

Suas operações cobrem todo o território nacional, com escritórios em São Paulo, Belo Horizonte, Brasília, Campinas, Curitiba, Fortaleza, Joinville, Porto Alegre, Ribeirão Preto, Rio de Janeiro, Recife e Salvador.

Se você busca capacitação para atuar no mundo dos negócios em um ambiente que incentiva seu desenvolvimento profissional e no qual seu desempenho será reconhecido, a Deloitte oferece uma ótima oportunidade para a sua carreira.

Clique no link abaixo para saber mais detalhes

quarta-feira, 14 de junho de 2017

terça-feira, 23 de maio de 2017

2º Exame de Suficiência de 2017

INSCRIÇÕES PARA O 2º EXAME DE SUFICIÊNCIA DE 2017

O Conselho Federal de Contabilidade (CFC), no uso de suas atribuições legais e com base no Decreto-Lei n.º 9.295/1946, com alteração dada pela Lei n.º 12.249/2010 e pela Resolução CFC n.º 1.486/2015, torna pública a data de abertura das inscrições e estabelece as normas para a realização do EXAME DE SUFICIÊNCIA N.º 02/2017, como um dos requisitos para a obtenção de registro profissional em Conselho Regional de Contabilidade (CRC).

O Exame de Suficiência será constituído de prova objetiva para Bacharéis em Ciências Contábeis. As inscrições deverão ser efetuadas somente no site da FBC (www.fbc.org.br) ou no site do CFC (www.cfc.org.br), solicitadas no período entre 10h do dia 20 de junho de 2017 e 23h59min do dia 20 de julho de 2017, para a categoria Bacharel em Ciências Contábeis, observado o horário oficial de Brasília (DF).

A Taxa de Inscrição será de R$110,00 (cento e dez reais), a ser recolhida em guia própria, em favor da FBC. A prova será aplicada no dia 1º de outubro de 2017 (domingo) das 9h30min às 13h30min – horário oficial de Brasília (DF).

A isenção de taxa deverá ser solicitada pelo examinando, no ato da inscrição e por meio do sistema, das 10h do dia 20 de junho de 2017 às 23h59min do dia 22 de junho de 2017 – horário oficial de Brasília.

O extrato do edital foi publicado no dia 23 de maio de 2017, Seção 3, página 137, no Diário Oficial da União. Para acessar o edital completo da 2ª Edição do Exame de Suficiência de 2017, clique AQUI.

Acesse aqui o sistema de inscrições (a partir das 10h do dia 20 de junho de 2017).

segunda-feira, 15 de maio de 2017

CFC abre inscrições, no dia 15/5, para Exames de Qualificação Técnica (EQTs) para peritos e auditores

Prazo começa dia 15 de maio e vai até 30 de junho

Nesta segunda-feira (15/5), o Conselho Federal de Contabilidade (CFC) abre inscrições para dois Exames de Qualificação Técnica (EQTs) voltado a profissionais da contabilidade que pretendem fazer parte do Cadastro Nacional de Peritos Contábeis (CNPC) e também para o Cadastro Nacional de Auditores Independentes (CNAI). Os profissionais que integram o CNAI estão creditados a atuar nas instituições autorizadas a funcionar pelo Banco Central do Brasil (BCB), pela Superintendência de Seguros Privados (Susep) e pela Comissão de Valores Mobiliários (CVM), observadas suas respectivas habilitações.

Na última quinta-feira (11/5), a Comissão EQT Peritos do CFC esteve reunida para validar as questões da prova que está em sua primeira edição. “O exame é para avaliar o conhecimento técnico dos profissionais e permite criar um cadastro único, que pode ser usado em consultas públicas, principalmente, por órgãos do Judiciário”, destaca a conselheira do CFC Sandra Batista.

O CNPC foi criado em março do ano passado, pelo CFC, com o objetivo de oferecer ao Judiciário e à sociedade uma lista de profissionais qualificados que atuam como peritos contábeis. Com o cadastro, é possível identificar geograficamente onde estão os profissionais e também selecioná-los por especialidade.

O CNPC surgiu tendo em vista as recomendações do novo Código de Processo Civil Brasileiro, que determina que os juízes sejam assistidos por peritos, quando a prova do fato depender de conhecimento específico, e que os tribunais consultem os conselhos de classe para formar um cadastro desses profissionais.

“Conhecimento técnico é obrigação do profissional da contabilidade, que, cada vez mais, precisa demonstrar sua qualificação para atender às novas exigências do mercado”, avalia o vice-presidente de Desenvolvimento Profissional do CFC, Nelson Zafra.

Para participar do CNPC, o profissional precisa ter sido aprovado no EQT ou, até dezembro de 2017, comprovar experiência na área. Já a partir de 2018, a única forma de fazer parte do CNPC será por meio do Exame de Qualificação Técnica.

Já o EQT para os auditores está em sua 17ª edição. As inscrições para ambos os exames vão até 30 de junho e custam R$ 150. As provas serão realizadas em agosto, conforme calendário do edital.

Para acessar o edital da 17ª Edição do Exame de Qualificação Técnica de auditores clique aqui.

Para acessar o edital do 1º Exame de Qualificação Técnica para Perícia Contábil clique aqui.

Fonte: CFC

quarta-feira, 10 de maio de 2017

75% dos bacharéis em Contabilidade são reprovados em exame para registro

SÃO PAULO – Dos 47 mil bacharéis em contabilidade que prestaram o exame de suficiência em março deste ano para obtenção de registro profissional de contador, 75% foram reprovados, informou o Conselho Federal de Contabilidade (CFC). Ao todo, havia 54 mil inscritos, mas cerca de sete mil faltaram no dia da prova.

O índice de aprovação, de 25%, ficou ligeiramente acima dos 22% registrados no exame realizado no segundo semestre de 2016, quando cerca de 41 mil bacharéis fizeram a prova.

Desde que o exame passou a ser aplicado, em 2011, a taxa de aprovação média é de 36,7%. O pior índice ocorreu no segundo semestre de 2015, quando apenas 15% dos bacharéis passaram na prova.

Segundo o CFC, uma novidade deste ano é que passaram a ser divulgados os dados estatísticos por instituição de ensino superior considerando número de inscritos, presentes, aprovados e reprovados.

“O principal objetivo do exame é oferecer à sociedade profissionais mais gabaritados para exercer suas funções a partir de um nivelamento de conhecimento técnico”, explica o vice-presidente de registro do CFC, Marco Aurélio de Almeida. Via Valor

Fonte: Jornal Contábil

quinta-feira, 4 de maio de 2017

quarta-feira, 3 de maio de 2017

Quem não entregou a declaração do Imposto de Renda 2017 na última sexta-feira deve se apressar. A multa mínima de R$ 165,74 já está garantida. Mas a regra da Receita Federal prevê ainda o pagamento de 1% sobre o imposto devido a cada mês que passar. Ou seja, a cada mês de atraso esse custo vai aumentando. O limite é de 20% do tributo, mesmo que este já tenha sido integralmente pago. Já os contribuintes que se apressaram podem se organizar. O primeiro lote de restituições será liberado em 16 de junho e o último em 15 de dezembro. "Quem perdeu o prazo deve correr para entregar o mais cedo possível. Quanto mais o tempo passa, maior é a multa", reforça o sócio de impostos da EY, Antonio Gil Franco.

O alerta deve ser feito sobre qual é a base para se calcular a multa pelo atraso na entrega do IR. O cálculo é feito sobre o valor total do imposto devido, que corresponde a quanto a pessoa tem que pagar de acordo com o seu rendimento anual. O contribuinte já pode ter pago a mais que isso durante o ano — nos descontos do contracheque, por exemplo. Nesse caso, terá imposto a restituir, ou seja, a Receita devolverá a diferença. Se pagou a menos, terá imposto a pagar.

Isso significa que a base de cálculo não é aquele valor que aparece como resultado final da declaração do Imposto de Renda e mesmo quem tem imposto a restituir deve pagar esse 1% sobre o imposto devido a cada mês que passar. Na madrugada da última sexta-feira, logo após o fim do prazo, o programa do IR saiu do ar para que pudesse ser feita manutenção, mas a previsão é de retorno ainda esta semana.

O contribuinte que perdeu o prazo — também encerrado na sexta-feira — para quitar a cota única ou a primeira parcela do IR, que pode ser dividido em até oito vezes, também precisa estar atento. Nesse caso, a multa é diária, de 0,33% sobre o imposto a pagar, com limite máximo de 20%, mais juros medidos pela taxa Selic (atualmente em 11,25% ao ano). Ao alcançar os 20%, a multa é travada e somente os juros passam a incidir.

É importante destacar que quem entrega depois do prazo pode alterar o modelo de declaração: simplificado (correspondente à dedução de 20% dos rendimentos tributáveis), limitado a R$ 16.754,34, ou completo, com a inclusão de todas as deduções legais, como gastos com dependentes e despesas médicas. Quem entregou corretamente, mas precisa fazer alguma alteração nas informações, não pode mudar a forma escolhida no início do processo.

Restituição

O prazo de entrega da declaração do Imposto de Renda acabou nesta sexta-feira e quem acertou as contas com a Receita Federal no início do período, em 2 de março, já pode esperar o cronograma dos lotes de restituição. O primeiro deles será liberado em 16 de junho e o último em 15 de dezembro.

Nesse intervalo, haverá o pagamento de mais cinco lotes. As datas previstas são: 17 de julho, 15 de agosto, 15 de setembro, 16 de outubro e 16 de novembro.

A preferência no recebimento da restituição é para quem é portador de deficiência ou doença grave. Na hora de preencher a declaração, a pessoa deve indicar se está enquadrada nessa categoria. Em seguida, estão pessoas acima de 60 anos.

Depois disso, é por ordem de envio, ou seja, quem entregou a declaração mais cedo, recebe o dinheiro mais cedo.

O alerta deve ser feito sobre qual é a base para se calcular a multa pelo atraso na entrega do IR. O cálculo é feito sobre o valor total do imposto devido, que corresponde a quanto a pessoa tem que pagar de acordo com o seu rendimento anual. O contribuinte já pode ter pago a mais que isso durante o ano — nos descontos do contracheque, por exemplo. Nesse caso, terá imposto a restituir, ou seja, a Receita devolverá a diferença. Se pagou a menos, terá imposto a pagar.

Isso significa que a base de cálculo não é aquele valor que aparece como resultado final da declaração do Imposto de Renda e mesmo quem tem imposto a restituir deve pagar esse 1% sobre o imposto devido a cada mês que passar. Na madrugada da última sexta-feira, logo após o fim do prazo, o programa do IR saiu do ar para que pudesse ser feita manutenção, mas a previsão é de retorno ainda esta semana.

O contribuinte que perdeu o prazo — também encerrado na sexta-feira — para quitar a cota única ou a primeira parcela do IR, que pode ser dividido em até oito vezes, também precisa estar atento. Nesse caso, a multa é diária, de 0,33% sobre o imposto a pagar, com limite máximo de 20%, mais juros medidos pela taxa Selic (atualmente em 11,25% ao ano). Ao alcançar os 20%, a multa é travada e somente os juros passam a incidir.

É importante destacar que quem entrega depois do prazo pode alterar o modelo de declaração: simplificado (correspondente à dedução de 20% dos rendimentos tributáveis), limitado a R$ 16.754,34, ou completo, com a inclusão de todas as deduções legais, como gastos com dependentes e despesas médicas. Quem entregou corretamente, mas precisa fazer alguma alteração nas informações, não pode mudar a forma escolhida no início do processo.

Restituição

O prazo de entrega da declaração do Imposto de Renda acabou nesta sexta-feira e quem acertou as contas com a Receita Federal no início do período, em 2 de março, já pode esperar o cronograma dos lotes de restituição. O primeiro deles será liberado em 16 de junho e o último em 15 de dezembro.

Nesse intervalo, haverá o pagamento de mais cinco lotes. As datas previstas são: 17 de julho, 15 de agosto, 15 de setembro, 16 de outubro e 16 de novembro.

A preferência no recebimento da restituição é para quem é portador de deficiência ou doença grave. Na hora de preencher a declaração, a pessoa deve indicar se está enquadrada nessa categoria. Em seguida, estão pessoas acima de 60 anos.

Depois disso, é por ordem de envio, ou seja, quem entregou a declaração mais cedo, recebe o dinheiro mais cedo.

Fonte: Época Negócios

terça-feira, 25 de abril de 2017

quinta-feira, 20 de abril de 2017

terça-feira, 18 de abril de 2017

Publicações de livros e manuais online CFC e CRCSP disponibilizam obras para leitura e download

O Conselho Federal de Contabilidade disponibiliza, via internet, diversos e importantes conteúdos para leitura e download, como: Manual com Perguntas e Respostas Sobre Imposto de Renda, livro sobre Contabilidade Eleitoral; Manual de Procedimentos para o Terceiro Setor.

A entidade informa que muitos livros encontram-se esgotados nos estoques e só poderão ser encontrados, daqui para frente, na versão online, devido à preocupação da entidade em adotar sistemáticas ligadas à responsabilidade socioambiental.

A entidade informa que muitos livros encontram-se esgotados nos estoques e só poderão ser encontrados, daqui para frente, na versão online, devido à preocupação da entidade em adotar sistemáticas ligadas à responsabilidade socioambiental.

Outro ponto de atenção quanto às publicações online é que elas constituem-se de conteúdos referentes à data de seus lançamentos.

Portanto, algumas resoluções, portarias ou outros documentos citados em suas páginas podem ter sido modificados, após sua impressão e distribuição. Para se atualizar, o profissional deverá consultar a legislação vigente por meio do sistema de busca, disponível na seção Legislação do site do CFC.

Livro sobre IR para empresas no site do CRCSP

Uma importante publicação está disponível no site do CRCSP – a obra Imposto de Renda das Empresas – de Hiromi Higuchi.

Segundo o autor, o livro foi escrito com o objetivo de facilitar o trabalho dos contribuintes e dos profissionais diretamente ligados à legislação do Imposto de Renda, da CSLL, de PIS/PASEP e da COFINS.

O livro está disponível para leitura virtual e download.

quinta-feira, 6 de abril de 2017

Atividade rural tem grande potencial para serviços contábeis

Em um estado agrícola como o Rio Grande do Sul, a contabilidade rural deveria ser um foco intenso para trabalho de profissionais e universidades. Curiosamente, não é o que ocorre por aqui, avalia Ênio Borges de Paiva, representante de Conselho Regional de Contabilidade do Rio Grande do Sul (CRCRS). "Apesar de ser um setor com bom potencial de trabalho, não temos, no Estado, muitos profissionais com esse foco", lamenta Paiva. Para o representante do CRCRS, essa deficiência pode ser verificada desde a formação dos profissionais na área e na ausência ou deficiência desse conteúdo em sala de aula. Paiva afirma que desconhece alguma instituição de Ensino Superior no Rio Grande do Sul que contemple uma disciplina específica de contabilidade rural. "E, quando existe, não está na grade curricular. É apenas um semestre e opcional", afirma Paiva, consultor da Safras & Cifras. O especialista explica que o trabalho rural tem demandas bem específicas e segmentos muito diversos de atuação, o que pode justificar maior abordagem e capacitação por parte dos profissionais e instituições de ensino. "No caso de uma indústria convencional ou mesmo do comércio, é muito mais simples trabalhar na quantificação de um ativo, máquina ou estoque", exemplifica. No entanto, a atividade rural exige o desafio muito maior, pois abrange ativos vivos, como animais e lavouras. "Nesses casos, o contador acaba precisando de apoios de outros profissionais, como agrônomos e veterinários, para fazer cálculos e análises precisas." A pouca demanda pelo trabalho contábil na área rural, avalia Lizandra Blaas, também da consultoria Safras & Cifras, pode estar ligado ao fato de que ainda hoje a agricultura e pecuária gaúchas são exploradas por pessoas físicas (agricultura familiar). Como o produtor rural pessoa física está obrigado fiscalmente somente ao livro-caixa, que é disponibilizado pela Receita Federal para que ele próprio possa fazer seus registros de receita e despesa, não há obrigatoriedade do uso da contabilidade. No caso de propriedades de maior parte, alerta Lizandra, há demanda por diversos controles, tais como estoque, contas a pagar e a receber, controle de máquinas, custo por talhão, hectare e assim por diante. Formada há dois anos pela Universidade Regional do Noroeste do Estado do Rio Grande do Sul, Greice Walter Pieper elaborou seu Trabalho de Conclusão de Curso (TCC) discorrendo sobe o tema. No estudo, denominado "Impacto no patrimônio da avaliação a valor justo dos ativos biológicos em uma propriedade rural do município de Catuípe", a então universitária já ressaltava que a contabilidade vai além de ser uma ferramenta fiscal, mas também uma forma de controles e gestão. "O produtor precisa entender que a contabilidade não é apenas um controle fiscal. O cálculo adequado faz muita diferença na hora de quantificar o que ele produziu e o que gastou para isso", alerta. De acordo com a jovem, o foco do estudo se concentrou principalmente nos ativos biológicos e o objetivo foi identificar, com a avaliação, a valor justo e seu impacto no patrimônio. A mensuração contábil pelo valor justo (fair value, na terminologia em inglês) tem sido cada vez mais exigida por órgãos reguladores em várias partes do mundo. No Brasil, o Pronunciamento Técnico - Ativos Biológicos e Produtos Agrícolas (CPC 29) emitiu regras que introduzem o valor justo para avaliação dos ativos biológicos, em detrimento do custo histórico, como explica Greice em sua pesquisa. "Uma das principais razões da escolha foi justamente a carência de trabalhos de cunho científico sobre o tema", argumenta Greice, que destaca também sua proximidade com o tema, já que seu pai, Valdez Pieper, é produtor rural. "Esse convívio me fez perceber que falta de conhecimento no meio rural sobre os benefícios da contabilidade. Em parte, também porque o produtor não quer se aprofundar nos números", avalia a contadora, que há um ano atua no Proconta, escritório de contabilidade localizado em Ijuí. Tema tem despertado interesse e se torna alvo de pesquisas acadêmicas Se, por um lado, a procura pela contabilidade rural ainda é pequena no Rio Grande do Sul, por outro, há um alento: cresce o número de universitários que levam suas pesquisas científicas para dentro das propriedades. "Como muitos deles têm conhecimento de causa por virem da área agrícola, trazem os 'deveres de casa' para a sala de aula, e não ao contrário", destaca a coordenadora do curso de graduação em Ciências Contábeis da Unijiuí, Maria Margarete Baccin Brizolla. Isso ocorre, segundo a professora, porque muitos jovens estão começando a administrar as propriedades da família. "Eles buscam uma nova forma de gerir os negócios, com ferramentas contábeis", comemora Maria Margarete, que orientou o Trabalho de Conclusão de Curso (TCC) "Impacto no patrimônio da avaliação a valor justo dos ativos biológicos em uma propriedade rural do município de Catuípe", de Greice Pieper. Segundo ela, é cada vez mais frequente os estudantes trabalharem com o tema, focando a formação de custos e a análise da atividade rural de pequenas propriedades. Entre os problemas apontados pela professora para que o produtor não tenha o hábito de buscar uma assessoria contábil está o fato de ele trabalhar com uma alta rentabilidade. Assim, com uma margem de ganhos, em média, entre 23% e 30%, o agricultor acaba desprezando alguns controles. "Mesmo se formos analisar um intervalo mais longo, de 10 anos, por exemplo, sempre ocorre algum tipo de perda climática, seja por granizo, seca ou chuva em excesso, e isso faz com que as margens ficam em 19%, 20%", adverte Maria Margarete. O Trabalho de Conclusão de Curso (TCC) o "Impacto no patrimônio da avaliação a valor justo dos ativos biológicos em uma propriedade rural do município de Catuípe", desenvolvido por Greice Walter Pieper, simboliza parte importante das especificidades e curiosidades da contabilidade rural. O estudo foi feito a partir dos dados coletados a partir do trabalho feito pela família da pesquisadora em 91 hectares, sendo 51 próprios e 40 arrendados. Em sua justificativa, Greice explica que o Comitê de Pronunciamentos Contábeis (CPC) aprovou o Pronunciamento Técnico CPC 29 - Ativos Biológicos e Produtos Agrícolas, que expõe o tratamento contábil desses ativos. A principal novidade é a utilização do fair value - valor justo na mensuração contábil de tais ativos, em detrimento do custo histórico. A pesquisa leva em conta esse contexto e tem por objetivo identificar como a avaliação a valor justo dos ativos biológicos impacta no patrimônio de uma propriedade rural. Grecie pondera que os resultados mostram que a adoção da prática contábil do valor justo tem impacto positivo no patrimônio líquido da propriedade agrícola estudada, podendo ainda aumentar seu valor. Confira alguns dos trechos do estudo Mais precisão no valor do bem O valor justo tem sido apresentado como meio de avaliação de ativos específicos, entre eles os biológicos, animal ou planta vivos e sujeitos a transformações biológicas as quais afetam significativamente seu valor, não sendo o custo histórico capaz de refletir todos os ganhos ou perdas de valor. O CPC 29 (2009) traz a definição de valor justo como o valor pelo qual um ativo pode ser negociado, ou um passivo liquidado, entre as partes interessados, conhecedoras do negócio e independentes entre si, com a ausência de fatores que beneficiem qualquer uma das partes. A metodologia utilizada na aplicação do valor justo para mensuração dos ativos biológicos é dotada de subjetividade, encontrando maiores dificuldades quando não existem valores de mercado disponíveis. Dessa forma a temática dos ativos biológicos sempre esteve na pauta das dificuldades a serem enfrentadas no processo de convergências das normas contábeis. Nesse sentido, o uso do valor justo para avaliar alguns itens patrimoniais como ativos biológicos, plantações e criações, que estão sujeitos a grandes alterações em suas características físicas e também a influências econômicas, climáticas, doenças etc. pelo fato de o valor justo ser mais amplo que o valor de mercado, pois muitas vezes o valor de mercado ou custo histórico não está disponível por isso é inapropriado já que o custo da matéria-prima básica e de outros fatores de produção empregados não reflete o valor anual do ativo, nem o montante de benefícios futuros esperados da aplicação de recursos em cada safra ou criação nos seus diferentes estágios de maturação e a remuneração do tempo de espera. Normas O IASB desenvolveu todo o processo de normalização contabilística para a agricultura ao longo dos últimos anos através do DSOP, da Exposure Draft E65 e da International Accounting Standard nº 41 Agriculture (IAS, 2009). De acordo com Azevedo (2011) foi bastante discutida a viabilidade de desenvolvimento de uma norma internacional de contabilidade relacionada a agricultura. As opiniões foram variadas, havendo quem defendesse que a diversidade da atividade agrícola não poderia ser tratada por uma única norma. Outros afirmavam que a norma deveria ser vasta na aplicação, mas simples no momento de adotar. E ainda outros achavam que deveria ser associado princípios diferentes se a atividade fosse de curto ou longo período de produção. Na atividade contábil o exercício social termina em 31 de dezembro de cada ano, como ocorre com as empresas comerciais, industriais e de serviços, coincidindo-se com o ano civil, porém na atividade agrícola, a receita normalmente tem a maior concentração, durante ou após a colheita, essencialmente sazonal, tem como base um determinado período. O ano agrícola pode ser definido como o período em que se planta, colhe e comercializa a safra agrícola. Sendo que se o ano agrícola terminar em junho, o exercício social poderá ser encerrado em 31/07 e assim sucessivamente. De modo, evita-se a cultura em formação, por ocasião da apuração do resultado. Se o exercício social fosse encerrado antes da colheita, haveria plantas em crescimento, sendo assim torna-se mais difícil de avaliar. Encerrando-se o exercício social antes da colheita, então não poderá apurar o resultado e, portanto, não haveria condições de determinar o valor econômico dessa cultura em formação. De modo que a contabilidade seria de pouca utilidade. Como precificar Grupo 1 - ativos biológicos com preços determinados em mercado ativo. Embora existam preços disponíveis no mercado, não há preços disponíveis para o ativo na sua condição atual, o que leva a mensuração do valor justo através do fluxo de caixa descontado, para projetar o crescimento do ativo biológico para o momento que existe preço de mercado. Exemplo: gado de corte. Grupo 2 - Ativos biológicos para os quais há preços disponíveis no mercado somente para o produto agrícola. Neste grupo se enquadram todos os produtores de commodities que possuem preço cotado em bolsa e, portanto, há preço disponível em mercado ativo. No entanto, o preço disponível é para o ativo biológico colhido, ou seja, o produto agrícola somente. Se a entidade precisar mensurar o valor justo do ativo biológico, deverá utilizar o fluxo de caixa descontado, para obter o valor justo na condição atual do ativo, ou seja, o valor justo da lavoura que ainda está em formação para produção. Ex: soja, milho, algodão etc. Grupo 3 - Ativos biológicos para os quais somente há preços disponíveis no mercado para o produto resultante do processamento. Os produtores geralmente são remunerados com base nos preços cotados dos produtos derivados do processamento do produto agrícola. Exemplo: cana-de-açúcar. Quanto maior o nível, mais subjetiva é a mensuração, portanto, o nível 3 é o mais subjetivo, pois implica em maiores possibilidades de vieses e erros de mensuração, haja vista que essas técnicas de avaliação, tal como o fluxo de caixa descontado, exigem a definição de uma taxa de desconto, bem como a definição do período em que os fluxos de caixa referente ao elemento mensurado fluirão para a empresa. As técnicas de determinação do valor justo quando não existe mercado ativo para o bem a ser avaliado, dividindo-as em três abordagens: Abordagem de mercado - quando são utilizadas informações de mercado de itens idênticos ou comparáveis; Abordagem de renda ou de lucro - utiliza o método de fluxo de caixa descontado ou modelos de precificação de ativos; Abordagem de custo - para preservar a ideia de preço de saída contida nos conceitos de valor justo, deveria ser utilizado o custo de reposição. Características do negócio O giro normal da empresa rural é decorrência do exercício de algumas atividades: (a) agricultura; (b) pecuária; (c) extração, exploração vegetal e animal; (d) exploração de vários tipos de culturas - avicultura, apicultura, piscicultura, etc; (e) transformação de produtos agrícolas ou pecuários feitas pelo próprio produtor. Essas atividades geram ativos não financeiros. De acordo com o pronunciamento pelo IASB (2009) - IAS 41 (ativo biológico), as empresas que possuem atividades agrícolas, tais como cultivo de grãos, aumento de rebanho com operações de confinamento de gado e cultivos de agriculturas diversas estão sujeitas a realizar a valorização de seus ativos, a fim de se determinar o valor justo dos mesmos, baseando-se no conceito de valor a mercado.

Fonte: Jornal Contábil

sexta-feira, 31 de março de 2017

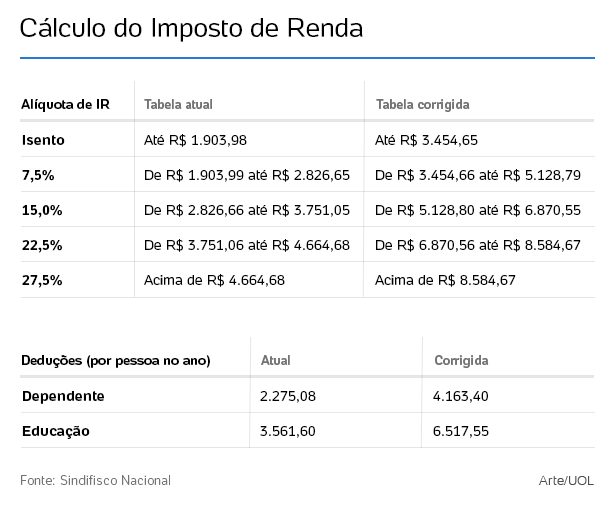

Governo não decide sobre atualizar tabela do IR, e você paga até 545% mais

O governo federal não deve corrigir a tabela do Imposto de Renda pelo segundo ano consecutivo, o que levará os contribuintes a pagar ainda mais imposto na declaração de 2018. Na quarta-feira (29), o ministro da Fazenda, Henrique Meirelles, declarou que "não há decisão tomada sobre o tema" e que qualquer medida que leve ao reajuste da tabela "incidirá sobre as receitas" do governo.

A tabela do IR determina quanto se paga de imposto em cada faixa salarial. Se a tabela fosse corrigida, menos gente pagaria imposto. E quem fosse obrigado a declarar pagaria menos. Sem a correção, quem ganha R$ 4.000 mensalmente paga 545% a mais de imposto todo mês, de acordo com um estudo.

Veja abaixo exemplos segundo estudo do Sindifisco (sindicato dos auditores da Receita). Quem acaba mais prejudicado é quem ganha menos.

Isentos (não pagam nenhum IR)

- Tabela hoje: é isento quem ganha até R$ 1.903,98

- Tabela corrigida: seria isento quem ganha até R$ 3.454,65

Salário de R$ 4.000

- Tabela hoje: paga R$ 263,87 de IR por mês

- Tabela corrigida: pagaria R$ 40,90 (diferença de R$ 222,97, ou 545,14%)

Salário de R$ 10 mil

- Tabela hoje: paga R$ 1.880,64 de IR por mês

- Tabela corrigida: pagaria R$ 1.161,72 (diferença de R$ 718,92, ou 61,88%)

Rombo do governo deve impedir queda do imposto

O Orçamento de 2017 trazia uma previsão de reajuste de 5% na tabela do IR, que teria efeito sobre a declaração de 2018. Mas, diante do rombo nas contas do governo, e da sinalização dada ontem por Meirelles, especialistas acham praticamente impossível que esse aumento saia do papel.

Ao não atualizar a tabela do IR, o governo consegue aumentar sua arrecadação porque os salários tendem a aumentar, acompanhando o índice da inflação, enquanto a base de cálculo do imposto permanece a mesma. Mais gente ganhando mais paga mais imposto e aumenta a arrecadação do governo.

Veja um exemplo prático: se você recebeu até R$ 28.123,91 de salário em 2015, não precisou apresentar declarar IR em 2016.

No IR 2017, o limite de isenção subiu 1,5%, para R$ 28.559,70. Se o seu salário foi corrigido ao menos pela inflação nesse período, você acumulou ganhos de R$ 29.895,71 em 2016. Portanto, agora você terá que fazer a declaração do IR 2017 e, provavelmente, recolher imposto.

"O governo achou um jeito de arrecadar mais do contribuinte, sem precisar mexer em nada", declara o coordenador de impostos da Sage IOB, Valdir Amorim.

Para sindicato, governo pune as classes sociais mais baixas

O Sindifisco nacional diz que o governo está punindo principalmente as classes sociais mais baixas ao adotar essa postura. "Neste momento de crise, em que as pessoas estão endividadas, essa diferença de imposto poderia ser canalizada para necessidades básicas", afirma o presidente do sindicato, Cláudio Damasceno.

O estudo elaborado pelo Sindifisco nacional mostra que, devidos aos sucessivos ajustes abaixo da inflação, a tabela do IR já acumula uma defasagem de 83% desde 1996 até o ano passado.

"A retenção do Imposto de Renda acontece na fonte, independente da vontade do contribuinte. Portanto, ele não tem como se defender desse desconto. Muita gente está pagando imposto hoje quando, na verdade, não deveria ter que pagar", diz Damasceno.

Mais pessoas terão de declarar IR em 2017 e 2018

A última vez que a tabela do IR sofreu correção foi em 2015, quando a então presidente Dilma Rousseff estabeleceu reajuste, em média, de 5,6% nas faixas salariais de cálculo do IR, índice bem inferior à inflação naquele ano, que superou os 10%. Em 2016 não houve reajuste, apesar de a inflação ter avançado pouco mais de 6%.

"Ou seja, mais gente vai passar a pagar imposto em 2017. E quem já pagava, vai pagar ainda mais", explica Amorim, da Sage IOB. A Receita Federal estimou que o número de pessoas que terão que apresentar declaração de Imposto de Renda em 2017 crescerá em 340 mil, alcançando 28,3 milhões de contribuintes. Diante da sinalização dada ontem por Meirelles, esse número continuará crescendo em 2018.

Nada obriga o governo a reajustar anualmente a tabela do IR

Damasceno afirma que, do ponto de vista legal, não há nada que obrigue o governo a reajustar anualmente a tabela do IR ou mesmo de vincular o reajuste ao índice oficial de inflação (IPCA). "O reajuste tem que ser feito via projeto de Lei. Mas não há uma obrigação."

O presidente do Sindifisco Nacional lembra que o governo de Michel Temer não é o primeiro a simplesmente protelar o reajuste da tabela do IR. "Isso já aconteceu nos governos de FHC, entre 1996 e 2001, e Lula, em 2003 e 2004. No segundo mandato de Lula, em 2007, ele baixou Medida Provisória estabelecendo um reajuste de 4,5%, equivalente ao centro da meta de inflação do Banco Central. A medida valeu até 2014, já no governo Dilma."

Fonte: UOL

sábado, 25 de março de 2017

Papa envia carta à Arquidiocese de BH elogiando cooperativas

Nos últimos anos, o Pontífice tem enfatizado a importância da cooperação e das cooperativas para amenizar as desigualdades sociais, referindo-se ao segmento cooperativista como inovador e criativo

O Papa Francisco é fã do trabalho social de cooperativas mineiras e deixou isso claro ao enviar à Arquidiocese de Belo Horizonte, por meio de seu Assessor para os Assuntos Gerais do Vaticano, uma carta reconhecendo o trabalho do Sindicato e Organização das Cooperativas do Estado de Minas Gerais (Ocemg) em relação ao projeto Dia de Cooperar (Dia C).

O projeto, nascido há oito anos em Minas Gerais, foi nacionalizado em 2014 e hoje é realizado em todo o país. Desde o início, foram feitos mais de 5,6 milhões de atendimentos durante as campanhas desenvolvidas por cooperativas nacionais.

O líder mundial da Igreja Católica conheceu o Dia C por meio do arcebispo de Belo Horizonte, Dom Walmor, que apresentou a iniciativa e encaminhou os materiais de divulgação do maior projeto cooperativista de voluntariado do país. No documento, o pontífice deseja votos e preces ao Céu, “pelo bem-estar pessoal e familiar de todos os membros da referida Organização e pelo bom êxito no desempenho das suas atividades, a fim de cooperarem sempre com o espírito fraterno para o maior bem de todos os homens".

A carta foi entregue diretamente à Arquidiocese de Belo Horizonte, que também já havia elogiado a proposta e os resultados do Dia C. O propósito agora é apresentar o projeto ao Papa de forma detalhada, em uma audiência. Nos últimos anos, o Pontífice tem enfatizado a importância da cooperação e das cooperativas para amenizar as desigualdades sociais, referindo-se ao segmento cooperativista como inovador e criativo.

No ano passado, somente em Minas Gerais, o Dia C engajou mais de 34 mil voluntários em ações em prol do bem-estar da população. Ao todo, 248 cooperativas participaram da campanha, envolvendo 256 municípios do Estado e beneficiando 366.977 pessoas.

Dia C 2017

A campanha deste ano será celebrada no dia 1º de julho, Dia Internacional do Cooperativismo. O tema será “Atitudes simples movem o mundo”, provando que fazer o bem está ao alcance de todos. A expectativa é de que, este ano, cerca de 300 cooperativas mineiras participem da iniciativa, que transforma a vida de milhares de pessoas em Minas Gerais e em todo o país.

“No meu entendimento o Dia C é o melhor projeto cooperativista. O cooperativismo prioriza as pessoas e, quando os cooperativistas priorizam um projeto como o Dia C, eles estão devolvendo para a população o que a sociedade promoveu para que elas tivessem resultados positivos”, ressalta o presidente do Sistema Ocemg, Ronaldo Scucato.

Fonte: O tempo

segunda-feira, 20 de março de 2017

quinta-feira, 16 de março de 2017

STF tira ICMS da base de cálculo do PIS e Pasep

Governo vai recorrer e pedir que decisão só passe a valer a partir de 2018.

Decisão do Supremo representa uma perda de R$ 20 bilhões por ano.

O Supremo Tribunal Federal decidiu que o ICMS não pode entrar no cálculo do PIS e da Cofins. É bom para as empresas, mas representa uma perda de mais de R$ 20 bilhões por ano para a União. O governo já reagiu.

O governo vai recorrer e pedir que a decisão só passe a valer a partir de 2018. Se não conseguir, já pensa em aumentar a alíquota do PIS e da Cofins para compensar essa perda.

Empresas dos mais diversos setores, grande ou pequena, de alguma forma pagam para o governo o PIS, o Programa de Integração Social, e a Cofins, a Contribuição para o Financiamento da Seguridade Social. São recursos que contribuem para financiar a Previdência Social e o Seguro-Desemprego.

Na base do cálculo desses impostos, está incluído o ICMS, Imposto sobre Circulação de Mercadorias e Serviços. As empresas questionavam essa inclusão. O Supremo Tribunal Federal recebeu um processo sobre essa questão em 2003 e, na quarta-feira (15), quase 14 anos depois, o julgamento foi concluído.

Os ministros do Supremo decidiram que o ICMS deve ficar fora do cálculo de PIS e Cofins, um alívio para as empresas que podem passar a pagar menos imposto. Mas o governo diz que cria um problemão para ele e estima que vai deixar de arrecadar cerca de R$ 20 bilhões, por ano com a mudança na base de cálculo. Além disso, deixarão de entrar para os cofres da União R$ 250 bilhões que estavam sendo questionados na Justiça desde 2003 em 10 mil processos.

A arrecadação do Pis/Cofins já vinha em queda por causa da recessão econômica. De acordo com a Receita Federal, a redução foi de 5,7% comparando o que foi recolhido em janeiro deste ano e em janeiro de 2016.

O economista Roberto Ellery diz que a perda anual para o governo pode ser ainda maior. “É uma perda de receita do governo que deve ficar entre R$ 25 bilhões e R$ 30 bilhões por ano, é um valor significativo. Mesmo considerando essa perda de arrecadação para o governo em um momento de crise, é uma decisão boa que vai trazer um impacto bom para economia, porque vai facilitar a vida das empresas, talvez até reduza preços lá na ponta, e boa para sociedade, porque mostra para o governo que ele também tem que estar agindo dentro da lei”, disse o professor de economia da UnB.

A decisão do Supremo terá que ser seguida pelas outras instâncias da Justiça em julgamentos de casos semelhantes, mas nem tudo está resolvido ainda.

O Ministério da Fazenda já anunciou que vai entrar com um recurso para que a decisão passe a valer só a partir de janeiro de 2018. Uma fonte da equipe econômica disse que as contas do governo não permitem que se perca nem um centavo de arrecadação e que se a mudança na base de cálculo começar a valer ainda este ano, o governo deve aumentar as alíquotas do PIS e da Cofins para compensar a perda.

O Ministério da Fazenda disse que só vai conseguir uma dimensão mesmo do eventual impacto da decisão do Supremo quando o Tribunal definir a partir de quando a base de cálculo será modificada.

Fonte: G1

terça-feira, 14 de março de 2017

Prova para peritos contábeis abrangerá todas as áreas de atuação

A Comissão Administradora do Exame de Qualidade Técnica –- Peritos Contábeis (CAE-EQT-PC) reuniu-se nesta quinta (9) e sexta-feira (10), na sede do Conselho Federal de Contabilidade (CFC), em Brasília, para elaborar e validar as questões do primeiro exame, que será realizado em agosto.

A aprovação no exame implicará o registro do aprovado no Cadastro Nacional de Peritos Contábeis (CNPC), do CFC. O cadastro tem hoje mais de 3 mil inscritos. O CNPC foi criado em março do ano passado à luz no Novo Código de Processo Civil (CPC), que determina aos tribunais a criação e manutenção de cadastros de peritos para auxiliar o juiz sempre que a prova do fato depender de comprovação técnica.

O CFC se antecipou e criou o CNPC para auxiliar a Justiça e a sociedade, oferecendo uma lista de peritos contábeis identificados por área de atuação e localização geográfica. “Antes o Sistema CFC/CRCs não dispunha em sua base de dados de registro, a informação de quais contadores exerciam a atividade pericial.

Isso agora foi alcançado, em sistema simples, rápido e disponível para consulta na rede mundial de computadores. No aspecto qualitativo, para atendimento ao Judiciário e aos interessados, além da certificação da situação de regularidade para o exercício profissional, o cadastro permite a identificação célere dos contatos do perito, que pode ser identificado em consultas por nome, número de registro, por CRC de origem, por área geográfica e por área de especialidade de atuação”, afirma a coordenadora da CAE-EQT-PC, Sandra Batista. Também integram a comissão, Adriel Mota Ziesemer, José Antonio de França e Paulo Cordeiro de Mello.

O novo CPC manteve o reconhecimento da importância do trabalho desses profissionais na categoria de auxiliares da Justiça. O papel do perito contábil tem recebido destaque no cenário nacional, como no caso do escândalo da Petrobras, em que os valores desviados da estatal ficaram conhecidos depois que laudos periciais contábeis financeiros foram produzidos. “Dadas a natureza e a complexidade da matéria, é importante verificar que os procedimentos técnico-científicos adotados pelos peritos criminais em exames, vistorias e investigação, e o uso dos sistemas eletrônicos de verificação de dados, dentre outros, têm possibilitado, em cada fase da operação, a certificação da prática criminosa e quantificação dos valores desviados. Os laudos periciais servem para levar à instância decisória elementos de prova necessários a subsidiar as decisões judiciais”, explica Sandra.

Segundo dados da Associação Nacional dos Peritos Criminais Federais, na Operação Lava-Jato estão envolvidos mais de 100 peritos de diversas áreas de especialidade. Eles já elaboraram mais de mil laudos, que permitiram o bloqueio de bens estimados em R$ 2,4 bilhões e a repatriação de mais de R$ 745,1 milhões.

O CNPC foi criado em março de 2016, e para participar o contador deve estar devidamente registrado no Conselho Regional de Contabilidade (CRC) de sua jurisdição e ser aprovado na EQT-PC. Até dezembro de 2017, é possível se inscrever apenas comprovando experiência em pelo menos um trabalho pericial.

A primeira prova do EQT-PC ocorrerá no dia 25 de agosto. Contará com 50 questões objetivas e duas subjetivas. Serão cobrados conhecimentos em Normas Brasileiras de Contabilidade Técnica, Profissionais e Interpretações; legislação sobre a profissão contábil; legislação relacionada ao processo civil; língua portuguesa e redação. “Estamos empenhados na elaboração de um banco de dados com um grande número de questões para que sejam selecionadas para o exame, na forma prevista no edital publicado no último dia 2”, afirma Sandra.

As inscrições para o EQT-PC vão de 15 de maio a 30 de junho, devem ser feitas no site do CFC (www.cfc.org.br) e custam R$ 150. Para conferir o edital, clique aqui.

Fonte: CFC

quinta-feira, 9 de março de 2017

RECEITA FEDERAL INVESTIGA ESQUEMA DE FRAUDE NO SIMPLES NACIONAL

A Receita Federal (RF) investiga fraudes realizadas por contribuintes que optaram pelo Super Simples Nacional, programa do Governo Federal que contempla empresas com receita bruta anual de até R$ 3,6 milhões – limite que será de R$ 4,8 milhões em 2018.

O delegado da Receita Federal em Goiânia, José Aureliano de Matos, explica que a fraude ocorre quando o contribuinte é procurado por um serviço de assessoria tributária que promete liquidar os débitos junto ao órgão.

“Esse serviço de assessoria tributária consegue, junto a estes contribuintes, uma procuração eletrônica e, com esta, o prestador de serviço tem autonomia para emitir declarações em nome deste contribuinte. Na promessa de liquidar os débitos, estes prestadores têm emitido declarações com informações falsas à RF, zerando os débitos então declarados originalmente por estas empresas que contratam este serviço”, esclarece.

Ainda segundo o delegado, após concluir a fraude, o empresário consegue se manter no programa Super Simples Nacional. “Zerando os débitos, o contribuinte não vai sofrer a cobrança, via Procuradoria da Fazenda ou pela própria RF, e consegue se manter no Simples. Liquida o débito de maneira fraudulenta e não sofre exclusão”, afirma.

Com as investigações e a descoberta das fraudes, o delegado relata que cerca de 300 contribuintes já receberam um comunicado para que procurem a regularização dos débitos junto à Receita Federal, que estão em aberto até o dia 10 de março, sob pena de multa.

“Nessa fiscalização o contribuinte pode sofrer multa variável de até 225%, pode sofrer também uma representação penal junto ao Ministério Público, além do lançamento de ofício destes débitos que serão cobrados via Procuradoria da Fazenda Nacional”, reitera.

Se ficar comprovada a fraude, o contribuinte pode ser excluído do programa e ficar proibido de integrar o Simples por um período que varia de 3 a 10 anos.

Fonte: diariodoestado

domingo, 5 de março de 2017

CFC divulga edital do 1º Exame de Qualificação Técnica de Perícia Contábil.

CFC divulga edital do 1º Exame de Qualificação Técnica de Perícia Contábil.

Leia a íntegra:EDITAL Nº 1, DE 24 DE FEVEREIRO DE 2017

O Conselho Federal de Contabilidade (CFC), no uso de suas atribuições legais e com base na Norma Brasileira de Contabilidade - NBC PP 02, torna pública a abertura de inscrições e estabelece as normas para a realização da 1ª EDIÇÃO DO EXAME DE QUALIFICAÇÃO TÉCNICA PARA PERÍCIA CONTÁBIL (EQTP) para registro no Cadastro Nacional de Peritos Contábeis (CNPC) do Conselho Federal de Contabilidade (CFC).

O Exame de que trata o Edital será composto de 1 (uma) prova:

Prova de Qualificação Técnica Geral para Perícia Contábil. A prova será escrita, com questões para respostas objetivas e questões para respostas dissertativas.

As Folhas de Respostas das questões dissertativas somente serão corrigidas se o(a) candidato(a) for aprovado nas questões objetivas.

A prova será aplicada na mesma data e hora em todo o território nacional, horário oficial de Brasília/DF, ajustando-se, para tanto, as diferenças de fuso horário, cabendo a sua aplicação ao Sistema CFC/CRCs.

Local e Período de inscrições

As inscrições deverão ser efetuadas somente no Sistema EQT disponível no portal do CFC:

(www.cfc.org.br), solicitada no período entre 9 horas do dia 15 de maio de 2017 e 23 horas e 59 minutos do dia 30 de junho de 2017, observando o horário oficial de Brasília/DF.

A Taxa de Inscrição será de R$ 150,00 (cento e cinquenta reais), a ser recolhida, em guia própria, em favor do CFC.

Data e horário de aplicação da prova: 25 de agosto de 2017 - Prova de Qualificação Técnica Geral para Perícia Contábil.

O edital completo estará disponível no portal do CFC (www.cfc.org.br) após a publicação no Diário Oficial da União.

JOSÉ MARTONIO ALVES COELHO

Presidente do Conselho

Fonte: D.O.U - 02/03/2017 - Seção 1 - Página 59

terça-feira, 21 de fevereiro de 2017

sexta-feira, 17 de fevereiro de 2017

IR – Confira 11 possíveis despesas que podem ser aproveitadas para pagar menos imposto

Início de ano é época de começar a planejar a declaração de imposto de renda. E quem tem de entregá-la, principalmente sabendo que haverá imposto a pagar, já visualiza as despesas que teve para incluí-las no IR e reduzir a fatia a ser paga ao Leão.

Porém, nem tudo pode ser deduzido na base de cálculo do imposto. Portanto, é preciso saber quais gastos podem ser utilizados como vantagem na declaração para, após a entrega, não receber multa ou cair na malha fina. Pois economizar no tributo é preciso, mas desde que dentro da legislação — para que a economia não se transforme em transtorno.

Então, veja agora 11 possíveis despesas que podem ser aproveitadas seguramente para pagar menos imposto.

Pensão alimentícia

Os valores pagos em pensão alimentícia podem ser deduzidos integralmente, desde que os pagamentos sejam resultado de decisão judicial ou de acordo entre as partes homologado judicialmente. Por isso, o valor declarado para esse gasto precisa ser o mesmo definido em acordo ou sentença.

Caso o pagador da pensão, por vontade própria, faça depósitos maiores do que os acordados perante a justiça, esse adicional não pode ser utilizado para obter vantagem na apuração do IR.

Gastos médicos

As despesas médicas que podem ser deduzidas na declaração de imposto de renda — sem valor limite — são relativas a

- Tratamentos;

- Internações;

- Próteses dentárias ou ortopédicas;

- Aparelhos ortopédicos, como cadeiras de rodas;

- Exames;

- E consultas.

Na hipótese de qualquer um desses custos ser proveniente de situações ocorridas no exterior, também é possível deduzi-los.

Já as despesas com vacinas ou medicamentos não podem ser deduzidas, a menos que constem em fatura hospitalar — junto a uma internação ou como parte de um tratamento médico.

Tratamentos com psicólogos e psiquiatras

Tratamentos das saúdes mental e emocional entram nos mesmos critérios daqueles relativos à saúde física. Portanto, podem ser totalmente deduzidos.

Cirurgias plásticas com fins médicos

Procedimentos estéticos não dão direito à dedução. Porém, tornam-se dedutíveis quando são prescritos por motivos médicos.

Por exemplo, se for necessário que a pessoa tenha o nariz modificado para conseguir respirar corretamente, o total dessa despesa pode ser usado para reduzir a base de apuração do imposto.

Despesas com educação e instrução

Apenas pagamentos de matrículas e mensalidades podem ser deduzidas na base do IR. Portanto, compras de material escolar ou de livros didáticos, por exemplo, não servem para isso — mesmo que tenham como objetivo a instrução.

O limite dessa possibilidade é de R$ 3.561,50 por pessoa, titular ou dependentes.

Contribuições ao INSS

Seja o declarante assalariado, contribuinte facultativo ou individual, pode usar todo o valor pago à Previdência Social para diminuir a base de seu imposto.

Contribuições à Previdência Privada

Quando contribuintes reforçam a sua previdência para o futuro com opções como o Plano Gerador de Benefício Livre (PGBL) podem deduzir parte desses pagamentos no IR. O limite da dedução é o equivalente a 12% da renda tributável declarada.

Por exemplo, se os rendimentos sobre os quais o imposto será aplicado somarem R$ 50 mil, a dedução do PGBL poderá ser de até R$ 6 mil.

Deduções por dependentes

Anualmente, é possível deduzir até R$ 2.275,08 por dependente incluso na declaração de imposto de renda. Porém, é preciso atentar-se ao fato de que a renda dos dependentes, caso tenham atividades remuneradas, também precisa ser declarada — o que eleva a base de cálculo do IR. Ou seja, é necessário levar em consideração a dedução, as despesas e as receitas relacionadas para avaliar se a inclusão gera vantagem ou desvantagem.

Despesas de locatários com imobiliárias

Os valores pagos como aluguel de residência devem ser declarados, mas não são dedutíveis. O que pode ser deduzido são despesas relacionadas, como custos de administração cobrados pela imobiliária.

Para isso, é necessário solicitar à empresa o informe de rendimentos do contrato de locação como comprovante dos gastos.

Para isso, é necessário solicitar à empresa o informe de rendimentos do contrato de locação como comprovante dos gastos.

Despesas em livro-caixa

Profissionais autônomos que escrituram livro-caixa podem utilizar os gastos lançados no registro — como luz, internet, materiais de trabalho e aluguel de imóvel — para reduzir o imposto a ser pago. O limite dessa dedução é o mesmo valor do faturamento de cada mês.

Então, caso o profissional tenha gerado R$ 5 mil de receita em janeiro do ano anterior, o mesmo mês fica com esse limite de deduções para o preenchimento do IR.

Doações

Não é qualquer doação que dá direito à dedução na declaração de imposto de renda. Para aproveitar o benefício, as doações precisam ser destinadas a

- Fundos sociais relacionados a direitos de crianças e/ou adolescentes — nacionais, regionais ou municipais;

- Fundos sociais de direitos de idosos, também de cidades, de estados ou do país;

- Patrocínios ou doações para incentivo a esportes, cultura ou atividades audiovisuais;

- Programas de incentivo a causas de saúde.

Essas doações, diferentes das despesas, não reduzem a base de cálculo do IR, e sim o imposto a ser pago — em até 6% do total apurado. Mas o doador deve possuir os documentos que comprovam o ato e a entidade precisa declarar o recebimento da doação. Do contrário, pela divergência ou falta de dados, o contribuinte doador cai na malha fina.

O que é a malha fina?

Em suma, é uma verificação a mais que a Receita Federal faz de uma declaração na qual foram encontradas inconsistências de informações. Após essa segunda análise do documento transmitido, quando o órgão se certifica de algo realmente não está correto, o titular pode ser chamado a dar explicações, corrigir os dados, quitar o imposto apurado a menos e até pagar multa.

E mesmo que a renda do contribuinte não tenha gerado imposto, ele pode cair na malha fina por outros erros e ficar impedido de receber sua restituição.

Portanto, é sempre recomendável iniciar a organização dos documentos e o preenchimento dos dados com antecedência. Assim, há tempo para revisar o layout do IR antes de sua transmissão e evitar cair na malha fina por algum engano ou descuido. Além disso, é sempre recomendável procurar um profissional contábil para elaboração e transmissão — porque ele assegura ao contribuinte o correto seguimento da legislação e ajuda a identificar as oportunidades de aproveitar possíveis benefícios.

Fonte: Jornal Contábil

Assinar:

Comentários (Atom)